II. Andalucía

Ley 7/2024, de 23 de diciembre, del Presupuesto de la Comunidad Autónoma de Andalucía para el año 2025

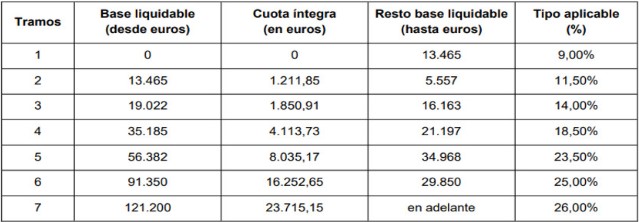

Se suprime la posibilidad de elección por el contribuyente entre dos bonificaciones, de forma que únicamente es aplicable la bonificación variable; consistente en que el contribuyente podrá aplicar en la cuota resultante del impuesto sobre el patrimonio una bonificación determinada por la diferencia, si la hubiere, entre la total cuota íntegra del propio impuesto, una vez aplicado el límite conjunto y, en su caso, la total cuota íntegra que correspondería al impuesto temporal de solidaridad de las grandes fortunas, una vez aplicado el límite conjunto.

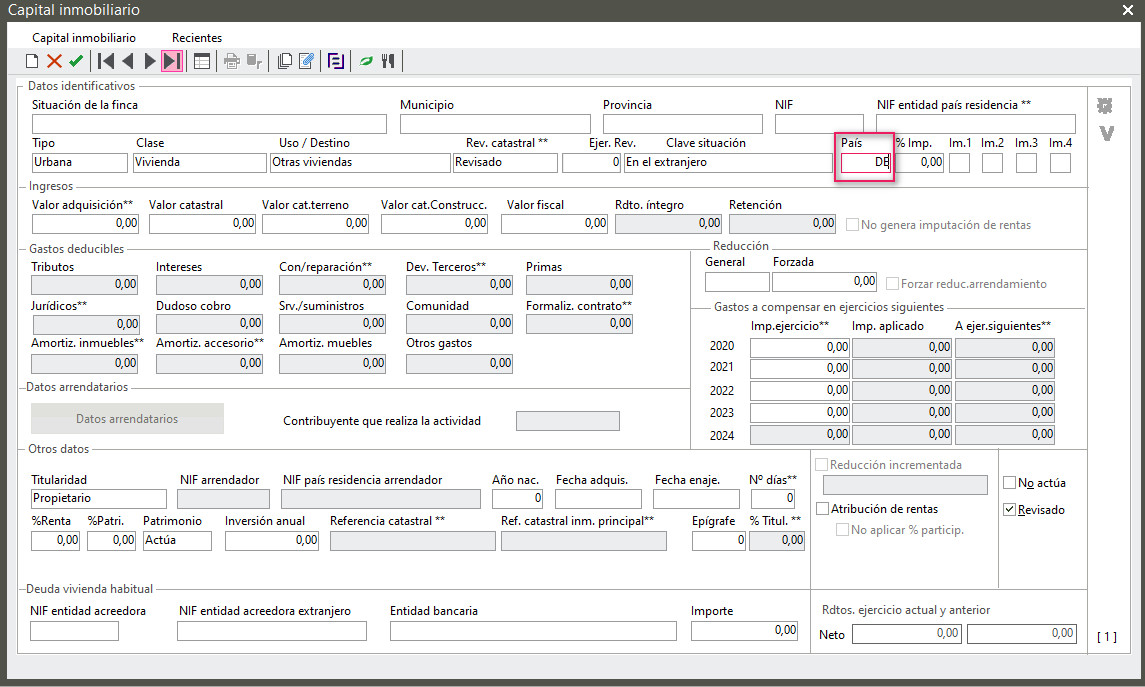

En el mantenimiento de otros datos de patrimonio se incorpora una nueva clave 42- Bonificación obligados a presentar Impuesto temporal de solidaridad de las grandes fortunas donde se informará el importe de la cuota íntegra del modelo 718, casilla 200.